Wczoraj dokonałem pewnym obliczeń, z których wynika, że 12-miesięczna procentowa zmiana indeksu giełdowego po pojawieniu się sygnału kupna zgodnego z metodą wydm giełdowych w grupie 14 indeksów giełdowych z Azji wynosiła 14,7 %. To całkiem sporo.

Dziś z kolei przetestowałem na tej grupie indeksów metodę niedźwiedzi wyginających się w pałąk.

Na czym polega metoda niedźwiedzi wyginających się w pałąk ?

Na początku przypomnę na czym polega metoda niedźwiedzi wyginających się w pałąk.

Metoda ta generuje sygnały kupna, przy czym zakłada się, że pozycja zamykana jest po 12 miesiącach od momentu pojawienia się sygnału kupna.

Jak wyznacza się sygnały kupna ?

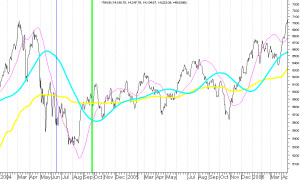

Aby na to pytanie odpowiedzieć należy najpierw na wykresie kursu akcji zaznaczyć 3 średnie. Każda z nich jest średnią ze 100 sesji.

Pierwsza średnia to średnia koloru różowego. Można ją wyznaczyć na przykład na stronie https://stooq.pl/. Jest to średnia nazwana w języku angielskim ,,Times Series”. Nazywam ją średnią czasową – w uproszczeniu różową.

Druga średnia to średnia koloru błękitnego. Można ją także wyznaczyć na przykład na stronie https://stooq.pl/. Jest to średnia nazwana w języku angielskim ,,Traingular”. Nazywam ją średnią trygonalną – w uproszczeniu błękitną.

Trzecia średnia to średnia koloru żółtego. Można ją także wyznaczyć na przykład na stronie https://stooq.pl/.Jest to średnia nazwana w języku angielskim ,,Variable”. Nazywam ją średnią zmienną – w uproszczeniu żółtą.

Dokładnie rzecz biorąc średnie te można wyrysować wchodząc na przykład do wykresu jakiejkolwiek spółki klikając napis ,,Wykres HTML5” znajdujący się po kliknięciu na jakąkolwiek spółkę

Tu znajduje się lista spółek:

Po kliknięciu na napis ,,Wykres HTML5” znajduje się dział w którym można przeprowadzić analizę techniczną spółki. W dziale ,,oscylatory” można wybrać ,,moving average” a następnie można zaznaczyć odpowiednie średnie (na przykład te oznaczone w języku angielskim jako ,,Times Series”, ,,Traingular” czy też ,,Variable”.

Tytułem przykładu popatrzmy na wykres indeksu tajwańskiego rynku akcji Taiex.

TAIEX

Kluczowy jest taki okres, w którym średnia różowa znajdowała się poniżej zarówno średniej błękitnej, jak również średniej żółtej a jednocześnie (to bardzo ważne !) najniższy poziom kursu w tym okresie był wyższy od najniższego poziomu średniej różowej w tym okresie.

Taki był na przykład okres od 15 czerwca 2004 roku do 24 września 2004.

Jeżeli potem średnia różowa przebija od dołu średnią błękitną (a do tego doszło w dniu 27 września 2004 roku co zaznaczyłem linią pionową koloru zielonego) to w tym dniu (czyli w dniu 27 września 2004 roku) pojawia się sygnał kupna zgodnie z metodą niedźwiedzi wyginających się w pałąk.

Przetestowałem metodę wydm giełdowych na grupie 14 indeksów giełdowych z Azji. Sprawdziłem ile wynosiła średnia 12-miesięczna procentowa zmiana indeksu giełdowego po pojawieniu się sygnału kupna zgodnego z metodą niedźwiedzi wyginających się w pałąk.

Średnia ta była dodatnia i wyniosła 22,0 %.

Oto plik z wynikami testu metody niedźwiedzi wyginających się w pałąk przeprowadzonego dla 14 indeksów giełdowych z Azji.

METODA-NIEDZWIEDZI-WYGINAJACYCH-SIE-W-PALAK-AZJA

Sławomir Kłusek, 28 grudnia 2020 roku

Treści zawarte na stronie internetowej analizy-rynkowe.pl nie stanowią „rekomendacji” w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów (Dz.U. z 2005 r. Nr 206, poz. 1715).Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie treści zawartych na stronie internetowej analizy-rynkowe.pl.

20:41 Wtorek, 16 Kwiecień 2024

20:41 Wtorek, 16 Kwiecień 2024