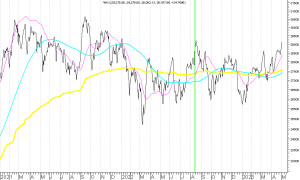

Analizując wykres indeksu japońskiego rynku akcji NIKKEI225 można dojść do bardzo ciekawych wniosków. Na wykresie tym w ostatnich kilkudziesięciu miesiącach pojawiło się bowiem sporo sygnałów kupna zgodnie ze stworzonymi przeze mnie kilkoma metodami inwestycyjnymi. Momenty pojawienia się tych sygnałów kupna zaznaczyłem linią pionową koloru zielonego.

Sygnały kupna zgodnie z metodą wydm giełdowych pojawiły się w dniach: 24 września 2021 roku, 17 sierpnia 2022 roku, 3 marca 2023 roku oraz 13 kwietnia 2023 roku.

NIKKEI225

O metodzie wydm giełdowych można przeczytać pod linkiem

http://analizy-rynkowe.pl/wydmy/

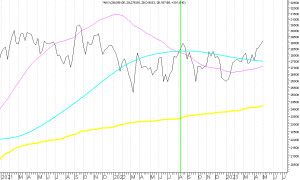

Sygnały kupna zgodnie z metodą rakiet giełdowych pojawiły się w dniach: 20 lipca 2022 roku oraz 6 marca 2023 roku.

NIKKEI225

O metodzie rakiet giełdowych można przeczytać pod linkiem

http://analizy-rynkowe.pl/rakiety/

Sygnały kupna zgodnie z metodą bydła giełdowego pojawił się w dniu 15 sierpnia 2022 roku.

NIKKEI225

O metodzie bydła giełdowego można przeczytać pod linkiem

http://analizy-rynkowe.pl/bydlo/

Sygnały kupna zgodnie z metodą kota giełdowego pojawił się w dniu 12 sierpnia 2022 roku.

NIKKEI225

O metodzie kota giełdowego można przeczytać pod linkiem

http://analizy-rynkowe.pl/kot/

Na podstawie danych z okresu 1998-2022 postanowiłem sprawdzić związek pomiędzy zachowaniem indeksu NIKKEI225 a zachowaniem kilku polskich indeksów giełdowych.

Związek ten można pokazać za pomocą na przykład współczynnika korelacji liniowej Pearsona. Pokazuje on siłę i kierunek związku pomiędzy dwoma zmiennymi. Współczynnik ten może przyjmować wartości od minus 1,0 do plus 1,0.

Jeżeli przyjmuje on wartości wyraźnie dodatnie (na przykład plus 0,93, plus 0,84, plus 0,65 itd.) to można powiedzieć, że powiązanie pomiędzy dwoma zmiennymi ma charakter dodatni. Im wyższy poziom pierwszej zmiennej X tym wyższy poziom zmiennej drugiej.

Jeżeli współczynnik ten przyjmuje wartości wyraźnie ujemne (na przykład minus 0,91, minus 0,74, minus 0,51 itd.) to można powiedzieć, że powiązanie pomiędzy dwoma zmiennymi ma charakter ujemny. Im wyższy poziom pierwszej zmiennej tym niższy poziom zmiennej drugiej.

Jeżeli współczynnik ten przyjmuje wartości bliskie zeru (na przykład minus 0,05, plus 0,12, plus 0,07) to można powiedzieć, że powiązania pomiędzy oboma zmiennymi praktycznie nie ma, bądź, że jest ono minimalne.

Policzyłem poziom współczynnika korelacji liniowej Pearsona dla związku pomiędzy stopą zwrotu z indeksu NIKKEI225 w danym roku a stopą zwrotu z indeksu WIG 20 w tym samym roku dla lat 1998-2022.

Okazało się, że poziom tego współczynnika wyniósł plus 0,64.

Oznacza to, że powiązanie pomiędzy tymi dwoma zmiennymi ma charakter dodatni. Im wyższy poziom zmiennej pierwszej (stopa zwrotu z indeksu NIKKEI225 w danym roku) tym wyższy poziom zmiennej drugiej (stopa zwrotu z indeksu giełdowego WIG 20 w tym samym roku)

Policzyłem poziom współczynnika korelacji liniowej Pearsona dla związku pomiędzy stopą zwrotu z indeksu NIKKEI225 w danym roku a stopą zwrotu z indeksu WIG w tym samym roku dla lat 1998-2022.

Okazało się, że poziom tego współczynnika wyniósł plus 0,68.

Oznacza to, że powiązanie pomiędzy tymi dwoma zmiennymi ma charakter dodatni. Im wyższy poziom zmiennej pierwszej (stopa zwrotu z indeksu NIKKEI225 w danym roku) tym wyższy poziom zmiennej drugiej (stopa zwrotu z indeksu giełdowego WIG w tym samym roku )

Policzyłem poziom współczynnika korelacji liniowej Pearsona dla związku pomiędzy stopą zwrotu z indeksu NIKKEI225 w danym roku a stopą zwrotu z indeksu mWIG 40 w tym samym roku dla lat 1998-2022.

Okazało się, że poziom tego współczynnika wyniósł plus 0,68.

Oznacza to, że powiązanie pomiędzy tymi dwoma zmiennymi ma charakter dodatni. Im wyższy poziom zmiennej pierwszej (stopa zwrotu z indeksu NIKKEI225 w danym roku) tym wyższy poziom zmiennej drugiej (stopa zwrotu z indeksu giełdowego mWIG 40 w tym samym roku)

Policzyłem poziom współczynnika korelacji liniowej Pearsona dla związku pomiędzy stopą zwrotu z indeksu NIKKEI225 w danym roku a stopą zwrotu z indeksu sWIG80 w tym samym roku dla lat 1998-2022.

Okazało się, że poziom tego współczynnika wyniósł plus 0,51.

Oznacza to, że powiązanie pomiędzy tymi dwoma zmiennymi ma charakter dodatni. Im wyższy poziom zmiennej pierwszej (stopa zwrotu z indeksu NIKKEI225 w danym roku) tym wyższy poziom zmiennej drugiej (stopa zwrotu z indeksu giełdowego sWIG80 w tym samym roku)

Policzyłem poziom współczynnika korelacji liniowej Pearsona dla związku pomiędzy stopą zwrotu z indeksu NIKKEI225 w danym roku a stopą zwrotu z indeksu cenowego w tym samym roku dla lat 1998-2022.

Okazało się, że poziom tego współczynnika wyniósł plus 0,53.

Oznacza to, że powiązanie pomiędzy tymi dwoma zmiennymi ma charakter dodatni. Im wyższy poziom zmiennej pierwszej (stopa zwrotu z indeksu NIKKEI225 w danym roku) tym wyższy poziom zmiennej drugiej (stopa zwrotu z indeksu cenowego w tym samym roku)

Podsumowanie

W okresie od 24 września 2021 roku na wykresie indeksu japońskiego rynku akcji NIKKEI225 pojawiło się wiele sygnałów kupna zgodnie ze stworzonymi przeze mnie metodami inwestycyjnymi: metodą wydm giełdowych, metodą rakiet giełdowych, metodą bydła giełdowego oraz metodą kota giełdowego. Stwarza to szansę na uaktywnienie się popytu na japońskie akcje.

Zważywszy na to, ze pomiędzy zachowaniem indeksu NIKKEI225 a zachowaniem kluczowych indeksów polskiego rynku akcji występuje powiązanie dodatnie można spodziewać się, że w przyszłości wzrośnie także popyt na akcje notowane na GPW w Warszawie.

Oczywiście trudno to przesądzać, dlatego, że przewidywanie przyszłości związane jest z ryzykiem a charakter powiązać pomiędzy poszczególnymi indeksami może się zmieniać.

Sławomir Kłusek, 7 maja 2023 roku

Treści zawarte na stronie internetowej analizy-rynkowe.pl nie stanowią „rekomendacji” w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów (Dz.U. z 2005 r. Nr 206, poz. 1715).Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie treści zawartych na stronie internetowej analizy-rynkowe.pl.

13:03 Piątek, 19 Kwiecień 2024

13:03 Piątek, 19 Kwiecień 2024